Etwa 10 Prozent Zinsen zahlen deutsche Verbraucher aktuell für ihren Dispo auf dem Girokonto. Doch es geht auch günstiger – und das ohne Wechsel der Hausbank. Direktbanken bieten einen flexiblen Rahmenkredit auf einem Extra-Konto. Ermitteln Sie mit wenigen Klicks ein attraktives Angebot. Berechnen Sie, wie viele Zinsen Sie bei einem bestimmten Betrag für einen gewählten Zeitraum zahlen. Geben Sie bitte hierfür einfach den gewünschten Kreditbetrag sowie die Laufzeit in Tagen oder Monaten in den Vergleich ein.

Etwa 10 Prozent Zinsen zahlen deutsche Verbraucher aktuell für ihren Dispo auf dem Girokonto. Doch es geht auch günstiger – und das ohne Wechsel der Hausbank. Direktbanken bieten einen flexiblen Rahmenkredit auf einem Extra-Konto. Ermitteln Sie mit wenigen Klicks ein attraktives Angebot. Berechnen Sie, wie viele Zinsen Sie bei einem bestimmten Betrag für einen gewählten Zeitraum zahlen. Geben Sie bitte hierfür einfach den gewünschten Kreditbetrag sowie die Laufzeit in Tagen oder Monaten in den Vergleich ein.

- Kreditrahmen: bis 25.000 Euro

- Tilgung: flexibel

- Empfehlung: bekannte und beliebte Direktbank mit transparenten Konditionen

- Kreditlinie: bis 25.000 Euro

- Rückzahlung: 1 % des Kreditrahmens pro Monat

- Special: auch für Selbständige

- Kreditrahmen: bis 100.000 Euro

- Rückzahlung: flexibel

- Einschränkung: nur für Beamte und Angestellte im öffentlichen Dienst

- Kreditrahmen: bis 50.000 Euro

- Tilgung: 3 % des aktuellen Saldos, mindestens 50 Euro pro Monat

Inhaltsverzeichnis

- 1 Online beantragen in 5 Minuten

- 2 Rahmenkredit: Was ist das (Definition)?

- 3 Zinsen und Konditionen im Rahmenkredit Vergleich

- 4 Voraussetzungen für einen Rahmenkredit

- 5 Gibt es auch Angebote für Selbständige?

- 6 Limit aufstocken oder erhöhen: Ist das möglich?

- 7 Rahmenkredit abgelehnt: Was tun?

- 8 Rückzahlung und Kündigung

- 9 Welche Alternativen gibt es?

Online beantragen in 5 Minuten

Während der Öffnungszeiten der Bank am Schalter vorsprechen und diverse Formulare ausfüllen? Das war einmal. Hier bei uns können Sie in wenigen Schritten Ihren Rahmenkredit online beantragen. Gehen Sie bitte nach der folgenden Anleitung vor.

2.

2.Wählen Sie Ihren Favoriten aus. Über den roten Button „Antrag“ gelangen Sie zur Webseite der Bank.

3.

3.Geben Sie bitte dort die gefragten Daten ein. Es erfolgt die übliche Kreditprüfung.

4.

4.Sie erhalten Ihren Kreditvertrag. Schicken Sie die Unterlagen zur Bank zurück.

Rahmenkredit: Was ist das (Definition)?

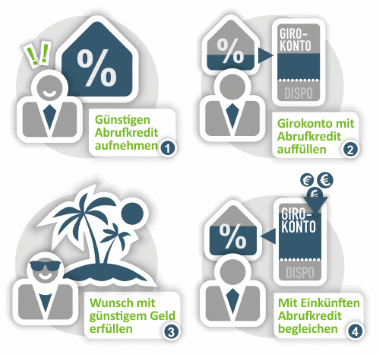

Ein Rahmenkredit ist eine von der Bank eingeräumte Kreditlinie, und funktioniert ähnlich wie der Dispokredit bei der Hausbank. Er ist jedoch nicht an ein bestimmtes Girokonto gebunden, sondern wird – meist bei einer Direktbank – auf einem separaten Konto eingerichtet. Innerhalb des vereinbarten Höchstbetrag können Sie als Kunde frei über das Geld verfügen, ohne dass hierfür weitere Absprachen mit der Bank notwendig sind. Zinsen werden nur für den in Anspruch genommenen Betrag und exakt für die Dauer der Nutzung berechnet. Die Rückzahlung erfolgt flexibel nach Bedarf oder in Raten. Eine andere Definition für Rahmenkredit lautet Abrufkredit. Die Begriffe werden meist synonym verwendet.

Ein Rahmenkredit ist eine von der Bank eingeräumte Kreditlinie, und funktioniert ähnlich wie der Dispokredit bei der Hausbank. Er ist jedoch nicht an ein bestimmtes Girokonto gebunden, sondern wird – meist bei einer Direktbank – auf einem separaten Konto eingerichtet. Innerhalb des vereinbarten Höchstbetrag können Sie als Kunde frei über das Geld verfügen, ohne dass hierfür weitere Absprachen mit der Bank notwendig sind. Zinsen werden nur für den in Anspruch genommenen Betrag und exakt für die Dauer der Nutzung berechnet. Die Rückzahlung erfolgt flexibel nach Bedarf oder in Raten. Eine andere Definition für Rahmenkredit lautet Abrufkredit. Die Begriffe werden meist synonym verwendet.

Zinsen und Konditionen im Rahmenkredit Vergleich

Hier auf abrufkredit24.de können Sie die individuellen Kosten für Ihren Rahmenkredit berechnen, und dabei gleichzeitig die Zinsen verschiedener Banken vergleichen. Geben Sie bitte hierfür die Höhe der Kreditsumme sowie die gewünschte Laufzeit / Dauer der Inanspruchnahme in Monaten oder Tagen in den Rechner siehe oben ein. Möchten Sie den Abrufkredit als Selbständiger nutzen, nehmen Sie die entsprechende Einstellung vor. Es wird der effektive Jahreszins sowie rechts daneben der Betrag in Euro und Cent angezeigt. Die Anbieter werden in der Reihenfolge nach der Höhe der anfallenden Zinsen gelistet. Den günstigsten Zins bietet derzeit der ING DiBa Rahmenkredit mit 5,99 Prozent (Stand August 2020). Die folgende Übersicht beschreibt die enthaltenen Angaben in unserem Vergleich.

Voraussetzungen für einen Rahmenkredit

für Rahmenkredite gelten dieselben Voraussetzungen wie für alle anderen Kreditarten auch. Deshalb wird auch hier eine Bonitätsprüfung durchgeführt. Die Prüfung erfolgt online während der Beantragung, sodass Sie sofort wissen, ob Sie eine Zusage erhalten oder nicht. Später müssen Sie noch einen Einkommensnachweis erbringen. Den Nachweis benötigt die Bank, um die Höhe Ihrers Kreditrahmens festlegen zu können. Die Bedingungen im Überblick:

- Mindestalter 18 Jahre und Wohnsitz in Deutschland

- bei einigen Banken auch Arbeitsplatz im Bundesgebiet

- Girokonto bei einer deutschen Bank oder einer Filiale einer ausländischen Bank in Deutschland

- Vorlage von Personalausweis oder Reisepass

- unbefristeter Arbeitsvertrag: ansonsten Kreditlaufzeit nicht länger als Arbeitsvertrag

- positives Ergebnis der Sofort-Schufa-Abfrage (keine Negativmerkmale)

- ausreichendes und regelmäßiges Einkommen

Gibt es auch Angebote für Selbständige?

Der klassische Abrufkredit wird gewöhnlich nur Personen mit Festanstellung angeboten. Wir heben jedoch genauer recherchiert, und folgendes herausgefunden: Der ING DiBa Rahmenkredit ist auch für Freiberufler erhältlich. Das Angebot der Volkswagenbank ist unter einer Bedingung sogar für Selbstständige geeignet: Sie müssten in dem Fall den Antrag als Privatperson stellen. Eine Zusage liegt dann im Ermessen der Bank.

Limit aufstocken oder erhöhen: Ist das möglich?

Zu Beginn kann es sein, dass Ihnen die Bank ein geringeres Limit einräumt, als Sie ursprünglich beantragt haben. Dies ist als reine Vorsichtsmaßnahme zu verstehen. Wenn die Kunde-Bank-Beziehung gut läuft, können Sie Ihren Rahmenkredit zu einem späteren Zeitpunkt aufstocken. Hierfür müssen Sie sich in Ihren Kundenaccount einloggen, und einen Antrag auf Erhöhung stellen. Das Ergebnis wird Ihnen nach einer kurzen Prüfung mitgeteilt.

Rahmenkredit abgelehnt: Was tun?

Wie jedes andere Darlehen, kann auch ein Rahmenkredit von der Bank abgelehnt werden. In dem Fall sollten Sie den genauen Grund in Erfahrung bringen. Am schnellsten erfahren Sie ihn, wenn Sie einfach nachfragen. Eventuell haben Sie auch ein Anschreiben mit einer Erklärung erhalten. Wir geben einen Überblick über die häufigsten Gründe warum Ihr Kredit möglicherweise abgelehnt wurde:

- Sie haben den Antrag unvollständig eingereicht.

- Ihre Bonitätsprüfung ist nicht positiv verlaufen. Möglicherweise haben Sie einen Negativeintrag bei der Schufa.

- Ihr Arbeitsvertrag ist befristet, und läuft demnächst aus.

- Ihr Einkommen ist unregelmäßig oder zu niedrig.

Rückzahlung und Kündigung

Bei einem Rahmenkredit macht es einen großen Unterschied, ob Sie ihn lediglich zurückzahlen, oder komplett kündigen möchten. Um einen bestimmten Betrag zu tilgen, müssen Sie einfach nur eine Überweisung von Ihrem Girokonto auf das Kreditkonto tätigen. Dies kann entweder der komplette Betrag oder auch nur ein Teilbetrag sein. Bei einigen Anbietern wie z.B. der Volkswagenbank müssen Sie in jedem Fall einen kleinen Mindestbetrag pro Monat zurückzahlen. Bei der ING DiBa können Sie Ihre Rückzahlungen komplett flexibel vornehmen. Eine Kündigung wiederum bedeutet, dass der Vertrag komplett aufgelöst wird. In dem Fall schicken Sie dem Kreditinstitut ein kurzes Anschreiben mit Ihrem Kündigungswunsch. Die Bank fordert Sie dann auf, alle geliehenen Geldbeträge zurückzuführen, sodass das Kreditkonto auf „0“ steht.

Welche Alternativen gibt es?

Ein Rahmenkredit ist dann sinnvoll, wenn man in seinen Entscheidungen flexibel bleiben möchte: z.B. wenn noch nicht feststeht, wie viel Geld man überhaupt benötigt, oder bis wann man es zurückzahlt. Jedoch kann aus unterschiedlichen Gründen eine andere Kreditform besser geeignet sein. Im Folgenden stellen wir 3 Alternativen vor.

Hallo,

ich benötige kurzfristig Geld für ein Auto, etwa 6.500 Euro. Welche Möglichkeiten zur Finanzierung können Sie empfehlen? Mit welcher monatlichen Rate muss ich rechnen? Ich kann das Geld in c.a. drei Monaten zurück zahlen, weshalb ich eher keine lange Ratenzahlung möchte. Etwas Eigenkapital kann ich vorweisen.

Vielen Dank schonmal

Hallo,

bei einer so schnellen Rückzahlung würde ich Ihnen tatsächlich ein flexibles Darlehen empfehlen. Welches besser geeignet ist, kommt auf die genauen Konditionen an. Welchen Zinssatz zahlen Sie für den Dispokredit bei Ihrer Bank? Sind es mehr als 7 oder 8 Prozent, könnten Sie schon einen Abrufkredit in Betracht ziehen. Die günstigsten Anbieter verlangen aktuell zwischen 3,3 – und 6 Prozent Zinsen. Sie können die Konditionen verschiedener Kredite auch gerne selbst rechnerisch nachvollziehen. Nutzen Sie am besten hierfür unsere Rechner-Tools. Bedenken Sie, dass Sie neben den Zinsen noch einen finanziellen Puffer für die Rückzahlung benötigen. Wenn Sie das Darlehen innerhalb von drei Monaten zurück zahlen möchten, ist der Anteil für die Tilgung höher als der Anteil für die Zinsen.

Viele Grüße

Hallo,

ist es möglich, einen Abrufkredit für ein Auto zu bekommen? Da ich den genauen Betrag den ich benötige noch nicht weiss, und ich dann flexibel bin.

Danke

Hallo,

wichtig ist, dass Ihre Bonität ausreicht, sowohl für die generelle Zusage als auch für den benötigten Betrag. Für welchen Zweck Sie den Kredit am Ende nutzen, spielt erstmal keine Rolle. Danach fragt die Bank dann nicht mehr. Möglicherweise ist der Rahmen für Neukunden zunächst herabgesetzt. Es kann also sein, dass Sie zunächst nur 5.000 oder 10.000 erhalten. Stellen Sie am besten eine Online-Anfrage bei einem der Anbieter. Sie erhalten bereits online eine Vorab-Zusage, und können sehen was für Sie möglich ist.

Viele Grüße

Ich habe auch eine Frage: Und zwar hatte ich einen Abrufkredit bei der Volkswagenbank beantragt. Dort gibt es laut Ihrem Portal einen Rahmen von 25.000 Euro. Nun hat mir die Bank den Kredit gewährt, allerdings nur 5.000 Euro. Auf meine Anfrage bekam ich nur die Antwort, dass momentan nicht mehr möglich wäre, ich jedoch einen erneuten Antrag stellen könnte. Wie muss ich das verstehen ???

Hallo,

die 25.000 Euro sind der Maximalbetrag. Die Höhe des eingeräumten Kreditrahmen richtet sich nach Ihrer Bonität, sprich Ihrem Einkommen und der Einschätzung durch die Schufa. Den Betrag legt die Bank individuell für jeden Kunden fest. Auch bei Neukunden sind die Banken zunächst vorsichtig, und gehen nicht sofort auf den Maximalbetrag. Das Limit lässt sich jedoch später noch anpassen. Sie könnten z.B. in ein paar Monaten einen Antrag auf Erhöhung stellen.

Viele Grüße

Eine Frage: Und zwar habe ich mein Konto bei der Sparkasse um mehrere Tausend Euro überzogen (Betrag egal…). Bin auch teilweise über dem erlaubten Limit gewesen, jetzt gerade nicht mehr zum Glück… Nun möchte ich mein Konto aber schnellstmöglich ausgleichen, auch wegen der teuren Zinsen, fast 12 Prozent!! muss ich laut Kontoauszug bezahlen. Nun meine Frage: Können Sie mir dafür einen Abrufkredit empfehlen? Da die Zinsen ja viel günstiger sind??

Danke schonmal

LG Lisa

Hallo,

es ist grundsätzlich immer von Vorteil, einen teuren Kredit mit einem günstigeren abzulösen, zumal man den Rahmenkredit ohne Zweckbindung für alles Mögliche nutzen kann. Ich rate Ihnen – wenn es dazu kommt – einen monatlichen Dauerauftrag für die Rückzahlung einzurichten, sowie eine Zeit lang keine weitere Überziehung oder Inanspruchnahme zu tätigen. Ihr Ziel sollte erstmal sein, die Schuldsumme zu verringern.

Viele Grüße

Hallo,

gibt es eigentlich einen Unterschied zwischen einem Rahmenkredit und einem Abrufkredit? Oder ist es dasselbe? Man findet oft beide Begriffe im gleichen Zusammenhang, wenn man etwas liest…. Und was genau ist der Unterschied zum Dispo?

Danke

Hallo,

die beiden Begriffe werden synonym verwendet, bedeuten also dasselbe. Es handelt sich immer um eine flexible Kreditlinie, die nach teilweise oder vollständiger Rückzahlung immer wieder erneut in Anspruch genommen werden kann. Zu beachten ist immer der Höchstbetrag, bis zu dem eine Inanspruchnahme erfolgen kann. Der Begriff Rahmenkredit wird daneben auch als Sammelbegriff für mehrere Kreditlinien verwendet. Häufig haben Unternehmen sowie Städte und Gemeinden einen Gesamt-Rahmenkredit bei der Bank, der sich wiederum aus mehreren einzelnen Kreditlinien zusammensetzt. Während der Abruf- oder Rahmenkredit nicht unbedingt an ein Girokonto gebunden sein muss, ist der Dispokredit immer Teil einer Kontovereinbarung mit der Bank. Ist nicht mehr genug Guthaben vorhanden, kann der Kontoinhaber trotzdem Geld abheben, oder Überweisungen tätigen, indem er das Girokonto bis zum vereinbarten Limit überzieht.

Viele Grüße

Ich hätte auch eine Frage: Lässt sich auch mit der Hausbank ein solcher Rahmenkreditvertrag, z.B. im Rahmen einer Individuallösung, vereinbaren? Oder ist eine zweite Bankverbindung in dem Fall Pflicht?

Danke schonmal

Hallo,

eine individuelle Vereinbarung mit der Hausbank wird nicht möglich sein, solange die Bank einen Rahmenkredit als Produkt nicht anbietet. Auf eine zweite Bankverbindung können Sie nur dann verzichten, wenn Sie schon bei einer der obengenannten Banken, wie z.B. der InGDiBa bereits Kunde sind. Alternativ besteht natürlich immer die Möglichkeit, mit der Hausbank eine Vereinbarung über einen normalen Dispokredit zu treffen.

Freundliche Grüße

Ich habe mal eine Frage zum Rahmenkredit, den ich vor nem Jahr über euch aufgenommen hatte…. Warum zahle ich bei 5.000 Euro etwa 47 Euro Zinsen für nur einen Monat? Bei etwa 6 Prozent Zinsen müssten es laut eurem Rechner nur etwa die Hälfte sein.

Wie erklärt sich das?

Danke

Hallo,

zunächst folgende Frage: handelt es sich bei den 47 Euro wirklich nur um die Zinsen, oder ist das die gesamte Rate für einen Monat? Wenn ja, ist in der Rate eventuell schon die Tilgung enthalten. Ihr Kontoauszug müsste eine Aufgliederung der Zahlung enthalten, also den Zins- und den Tilgungsanteil aufschlüsseln. Eventuell sehen Sie dort mal nach. Ansonsten können Sie uns auch gerne nochmal anschreiben. Eventuell bitte dann die Bank nennen. So können wir gleich auch einen Blick auf die aktuellen Konditionen werfen.

Viele Grüße